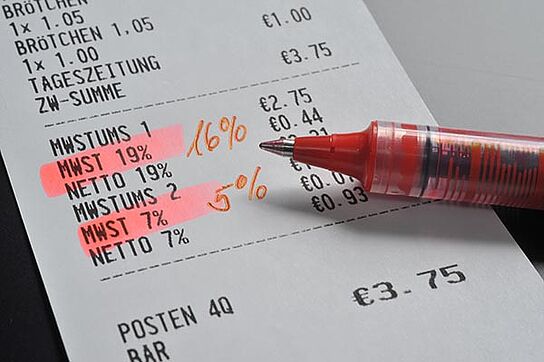

Zum 1. Januar 2021 wird der Regelsteuersatz in der Umsatzsteuer von 16 wieder auf 19 Prozent und der ermäßigte Steuersatz von fünf auf sieben Prozent angehoben. Eine Verlängerung der coronabedingten temporären Absenkung der Steuersätze über den Jahreswechsel hinaus war bei Redaktionsschluss nicht vorgesehen. Nachfolgend die wichtigsten Hinweise zur Umstellung.

Zeitpunkt der Leistung maßgeblich für Steuersatz

Für die Entstehung der Umsatzsteuer und die Anwendung des zutreffenden Steuersatzes kommt es einzig darauf an, wann die Lieferung, Dienstleistung oder anderweitige Leistung ausgeführt worden ist. Der Zeitpunkt der Rechnungsstellung spielt keine Rolle, gleiches gilt für Anzahlungen oder Vorabbezahlung. Auch bei nachträglicher Änderung der Bemessungsgrundlage ist entscheidend, wann die Leistung erbracht wurde.

Wann gilt eine Leistung als ausgeführt?

Lieferungen gelten dann als ausgeführt, wenn der Leistungsempfänger die Verfügungsmacht an dem zu liefernden Gegenstand erworben hat. Wird der Gegenstand versendet, ist die Lieferung mit Beginn der Versendung ausgeführt. Bei Dienstleistungen und anderweitigen sonstigen Leistungen ist der Zeitpunkt ihrer Vollendung maßgeblich. Bei zeitlich begrenzten Dauerleistungen gilt die Leistung mit Ende des Leistungsabschnitts als ausgeführt, sofern keine Teilleistungen vereinbart wurden. Für innergemeinschaftliche Erwerbe aus anderen EU-Ländern ist die Ausstellung der Rechnung maßgebend.

Was gilt bei Teilleistungen?

Eine Teilleistung liegt dann vor, wenn für bestimmte Teile einer wirtschaftlich sinnvoll abgrenzbaren Leistung das Entgelt gesondert vereinbart wird. Für die jeweilige Teilleistung ist eine gesonderte Rechnung zu erteilen, so dass die Umsatzsteuer mit Ablauf des Voranmeldezeitraums entsteht, in dem die Teilleistung ausgeführt wurde. Ist zum Beispiel bei Handwerkerdiensten die vollständige Erbringung der Leistung vor dem 01.01.2021 nicht mehr möglich, kann alternativ die Abrechnung von Teilleistungen in Betracht kommen. Aber Achtung: Es ist davon auszugehen, dass die Finanzverwaltung sehr sorgsam nach Gefälligkeitsrechnungen Ausschau halten wird. Es dürfen nur dann Teilleistungen abgerechnet werden, wenn die Voraussetzungen hierfür erfüllt sind. Wurden bisher keine Teilleistungen vertraglich vereinbart, lässt die Finanzverwaltung bis zum 31.12.2020 eine nachträgliche Vertragsanpassung zu.

Versteuerung von An- und Vorauszahlungen

Beispielhaft hierzu zwei Fallkonstellationen:

- Die Leistung oder Teilleistung wurde nach dem 30.06.2020 und vor dem 01.01.2021 erbracht, und es sind Anzahlungen vor dem 01.07.2020 getätigt worden. Die Anzahlungen sind mit 19 Prozent zu besteuern. Die Leistung ist in der Schlussrechnung um drei Prozentpunkte auf 16 Prozent zu entlasten, wenn die Ausführung zwischen dem 01.07.2020 bis 31.12.2020 erfolgt. Die Umsatzsteuer aus den Anzahlungen ist in der Schlussrechnung offen abzusetzen.

- Die Leistung oder Teilleistung wird nach dem 31.12.2020 erbracht und Anzahlungen wurden in der Zeit zwischen dem 01.07.2020 und dem 31.12.2020 vereinnahmt. Die Anzahlung ist mit 16 Prozent zu besteuern. Die Leistung ist insgesamt um drei Prozentpunkte höher mit 19 Prozent zu versteuern, wenn die Ausführung ab dem 01.01.2021 erfolgt. Die Umsatzsteuer aus der Anzahlung ist in der Schlussrechnung offen abzusetzen. Die Nachversteuerung oder Entlastung von Anzahlungen hat in dem Voranmeldungszeitraum zu erfolgen, in dem die jeweilige Leistung ausgeführt ist.

Eingehende Rechnungen prüfen

Bei eingehenden Rechnungen ist auf den korrekten Umsatzsteuersatz zu achten. Bei einem zu niedrigen Steuerausweis schuldet der Unternehmer die gesetzlich vorgeschriebene Umsatzsteuer. Der Leistungsempfänger darf allerdings nur den in der Rechnung ausgewiesenen, zu niedrigen Steuerbetrag als Vorsteuer abziehen.

Dauerleistungen und wiederkehrende Leistungen

Bei Miet- oder Leasingverträgen handelt es sich um Dauerleistungen, die in Teilleistungen ausgeführt werden. Mit der Wiederanhebung der Steuersätze hat eine Anpassung der Verträge oder Dauerrechnungen zu erfolgen. Von den Dauerleistungen sind wiederkehrende Leistungen abzugrenzen, die zeitpunktbezogen in regelmäßigen Abständen erbracht werden, ohne dass eine durchgehende Leistungserbringung geschuldet wird. Dazu zählen beispielsweise Wartungsverträge. Diese Leistungen werden am Tag jeder einzelnen Leistungserbringung ausgeführt.

Ausgabe von Gutscheinen

Ein sogenannter Einzweck-Gutschein liegt vor, wenn zum Zeitpunkt der Ausstellung des Gutscheins der Ort der Lieferung oder der sonstigen Leistung und die für diesen Umsatz geschuldete Umsatzsteuer bereits feststehen. In diesem Fall gilt die Übertragung des Gutscheins als Lieferung beziehungsweise Leistungserbringung. Die Umsatzsteuer bemisst sich nach dem im Zeitpunkt der Ausgabe des Gutscheins gültigen Steuersatzes. Liegen die Voraussetzungen für einen Einzweck-Gutschein nicht vor, weil der Ort oder die für diesen Umsatz geschuldete Umsatzsteuer nicht feststeht, handelt es sich um einen Mehrzweck-Gutschein. Hierbei entsteht die Umsatzsteuer erst mit tatsächlicher Ausführung der Lieferung oder sonstigen Leistung.

Erstattung von Pfandbeträgen

Durch die Rücknahme von Leergut und die Erstattung des Pfandbetrages liegt eine Entgeltminderung vor. Die geschuldete Umsatzsteuer ist vom Unternehmer zu berichtigen. Die Finanzverwaltung unterstellt, dass sich die Pfand-Ware viermal jährlich umschlägt. Für die Steuerberichtigung bedeutet das: Werden Pfandbeträge im ersten Quartal 2021 erstattet, gilt noch ein Steuersatz von 16 Prozent, danach ein Steuersatz von 19 Prozent.

Strom-, Gas-, Wasser-, Kälte- und Wärmelieferungen

Bei einem Ablesezeitraum, der nach dem 31.12.2020 endet, können die Leistungen in eine vor und eine nach dem jeweiligen Stichtag ausgeführte Leistung aufgeteilt werden. Zur Vermeidung von Verbrauchsunterschieden hat bei einem Ablesezeitraum von mehr als drei Monaten eine Gewichtung zu erfolgen. Dies ist zum Beispiel bei Wärmelieferungen der Fall. Die Vereinfachungsregelung gilt auch für Leistungen im Rahmen der EEG-Einspeisung. Die Entnahme von Strom aus dem Unternehmen kann nach einer Vereinfachungsregelung der Finanzverwaltung einheitlich für 2020 mit 16 Prozent besteuert werden.

Besonderheiten für die Gastronomie

Für die Gastronomie gilt weiterhin eine Branchen-Sonderregelung. Noch bis zum Jahresende sind Speisen mit einem Steuersatz von fünf Prozent zu versteuern, in der Zeit vom 01.01.2021 bis zum 30.06.2021 dann mit einem Steuersatz von sieben Prozent. Bis zum 30.06.2021 entfällt damit weiterhin die steuerliche Unterscheidung, ob der Verzehr vor Ort oder außer Haus stattfindet. Für Getränke muss wie bisher der Regelsteuersatz bei der Umsatzsteuer ausgewiesen werden, der zum 1. Januar 2021 von 16 wieder auf 19 Prozent steigt. Werden Mahlzeiten inklusive Getränk pauschal angeboten, dann sind die Pauschalpreise umsatzsteuerlich nach dem Verhältnis von Speisen zu Getränken aufzuteilen. In der Praxis ist dabei ist zu unterscheiden, ob die Leistungen auch einzeln angeboten werden oder nicht.

Bildnachweis: ©Hans-Joachim Nitschmann / stock.adobe.com